一、消费税

(一)间接税

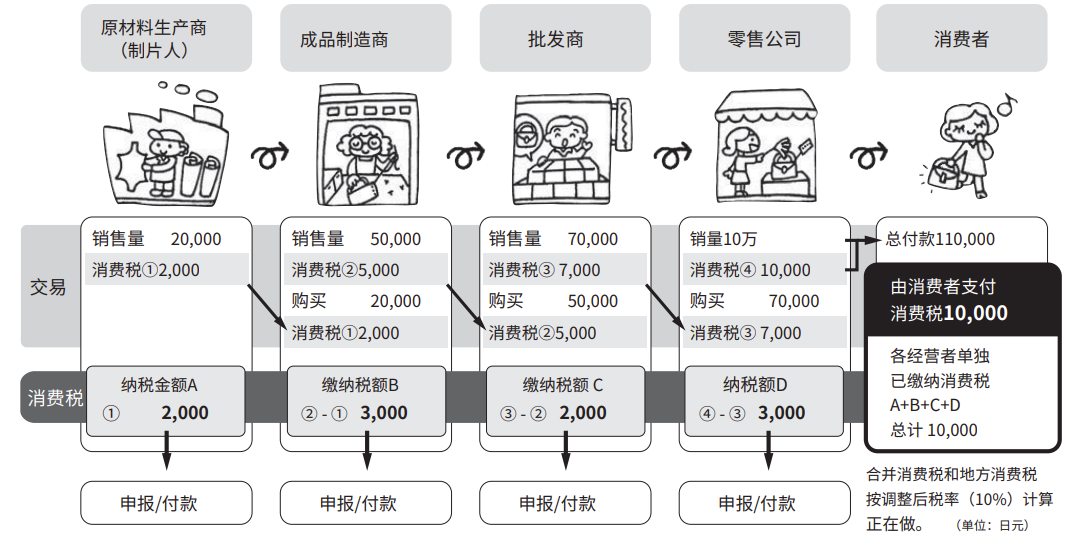

消费税是销售产品或提供服务时征收的间接税。

- 消费税的承担者:消费者

税收包含在经营者销售的产品和服务的价格中,逐⼀转嫁,最终由消费产品或接受服务的消费者承担。

- 消费税的申报者:企业

2023年10月引入发票系统后,需要开具并保存合格的发票才能获得购置税抵免。

(二)税率及计算

国税的消费税金额由国家统一设定,地方消费税额为地方政府设定的消费税金额。

| 分类 | 标准税率 | 降低税率 |

|---|---|---|

| 销售税率 | 7.8% | 6.24% |

| 当地消费税税率 | 2.2% | 1.76% |

| 合计 | 10% | 8% |

1.国税の消费税

消费税额=与应税销售额相关的消费税额(销售税额)-与应税采购等相关的消费税额(采购税额)

销售税额=适用标准税率的含税销售额×(7.8/110)+适用减税率的含税销售额×(6.24/108)

采购税额=适用标准税率的含税采购额×(7.8/110)+适用减税率的含税采购额×(6.24/108)

2.地方消费税

地方消费税=消费税额×地方消费税率(22/78)

二、课税对象

(一)适用对象

日本消费税的课税对象需满足如下要件:

在日本国内发生的交易

属于商业活动(非个人买卖)

- 为了对价而重复、持续、独立地进行活动

- 个体二手车经销商出售二手车属于商业交易,但工薪阶层出售私家车则不属于商业交易。

存在交易对价

交易形式为资产转让、贷款或者提供服务

只有符合上述条件的交易才会受到消费税的影响,个人之间的私人交易一般不需要缴纳消费税。

【注】个人插画师在日本国内以商业活动的形式为他人提供插画并收取对价的,无论其是否是发票登记业者,都需要收取消费税。

(二)课税事业者

课税事业者是指企业中符合以下任一情况的个体:

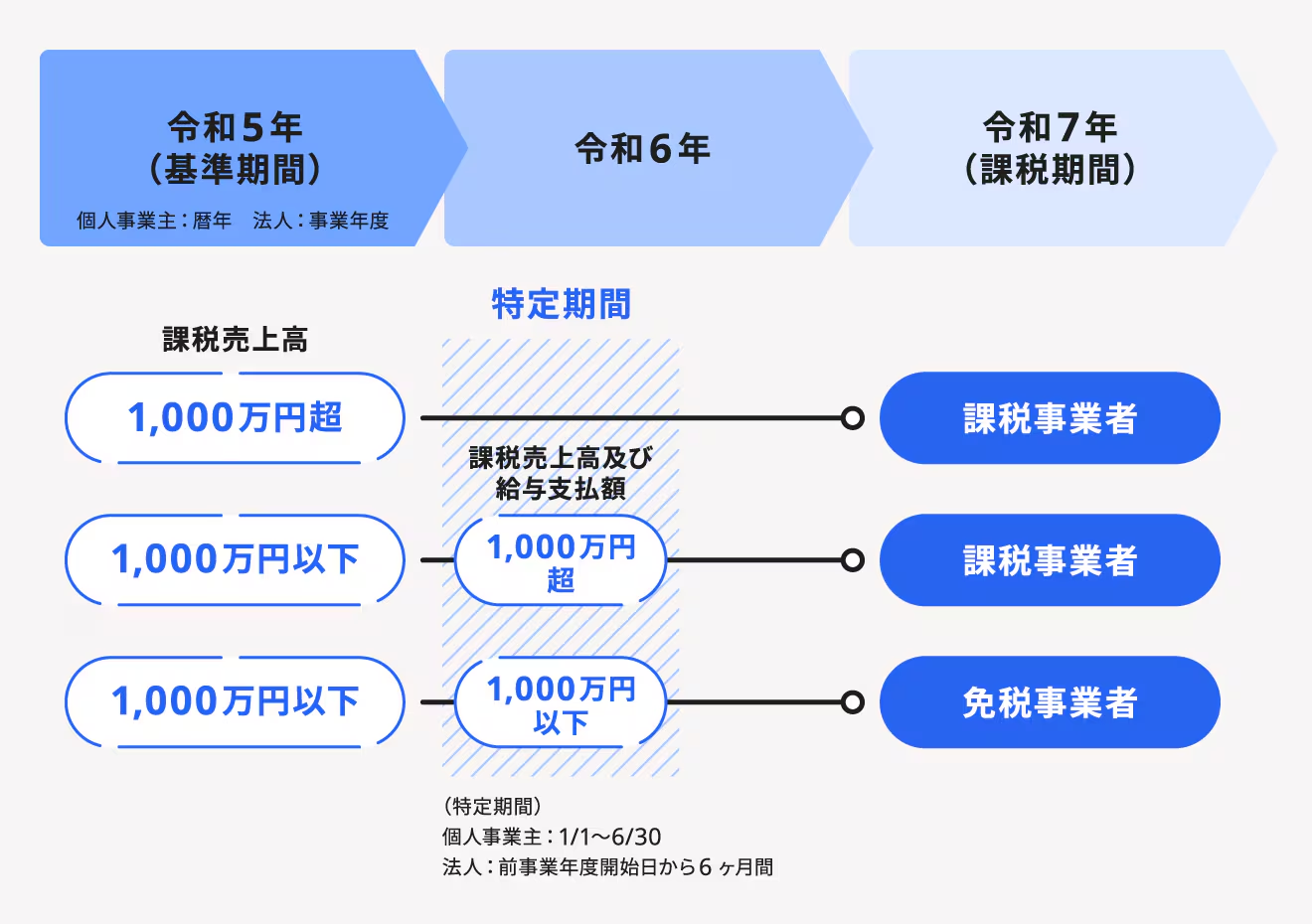

- 基准期间的课税销售额超过1,000万日元的企业;

- 提交了“消费税课税事业者选择申报书”,并选择成为课税事业者的企业;

- 符合新设法人或特定新设立法人资格的企业。

(三)免税事业者

“免税事业者”和“课税事业者”相对,前者指的是免征消费税的企业,后者则是需要缴纳消费税的企业。

理论上,所有企业都有义务缴纳消费税。“免税事业者”并不是不再负有缴税义务,只是被法定地免除了。

如果纳税期间基准期间的应税销售额在1000万日元以下,则无需缴纳纳税义务。但是,即使应税期间基准期间的应税销售额为1000万日元以下,如果特定期间内的应税销售额/支付的工资等金额超过1000万日元,仍然还是要交税的。

三、和日本插画师合作时的注意事项

(一)要求提供收据

插画师拒绝/不能提供发票或者收据的情况下,我方无法获得采购消费税的凭证,进而不能从销售消费税中扣除采购消费税。

(二)尽量选择有资格提供发票的插画家

如果插画家不是合格账单发行经营者,支付给插画师的金额所对应的采购消费税不能直接从销售消费税中扣除,而会在法人税的计算中扣除,最终只能享受大约23%的减免。

假设我方支付给插画家的是100,000 日元,需要缴纳采购消费税 10,000 日元;我方销售插图所得到的收入是 200,000 日元,需要缴纳销售消费税20,000 日元。

由于不能扣除,我方最终支付的消费税是20,000 日元。

我方支付的法人税缴纳金额是(销售额20万日元-采购费用11万日元)✕约23%(有效法人税率)=20,700日元

(三)“合规发票留存制度”(Invoice制度)缓冲期

日本制定Invoice制度后,不开具合格发票的采购项原则上不得用于扣除进项税额。但在一定期间内,妥善保存记有合格账单相同详细信息(经营者登记号码除外)的账单,且在账簿中写明“该交易涉及之消费税适用发票制度缓和措施”的,可以享受一定比例的进项税额扣除。

- 2023年10月1日~2026年9月30日,可享受进项税额80%的扣除;

- 2026年10月1日~2029年9月30日,可享受进项税额50%的扣除;

- 2029年10月1日起,不再享受进项税额扣除。